Từ “đồng USD giấy” đến “USD trên blockchain”

Stablecoin, điển hình như USDT (Tether) hay USDC (Circle), được thiết kế duy trì tỷ lệ 1:1 với USD. Ban đầu, chúng chỉ là phương tiện giao dịch thuận tiện trong crypto. Nhưng chỉ sau vài năm, stablecoin đã vươn lên thành lực lượng tài chính khổng lồ.

Năm 2019, vốn hoá thị trường stablecoin thời điểm đó chỉ rơi vào 2 tỷ USD, cho đến nay nó đã vượt 230 USD đầu năm 2025 và đang tiến sát 250 tỷ USD USD theo dữ liệu Coinmarketcap.

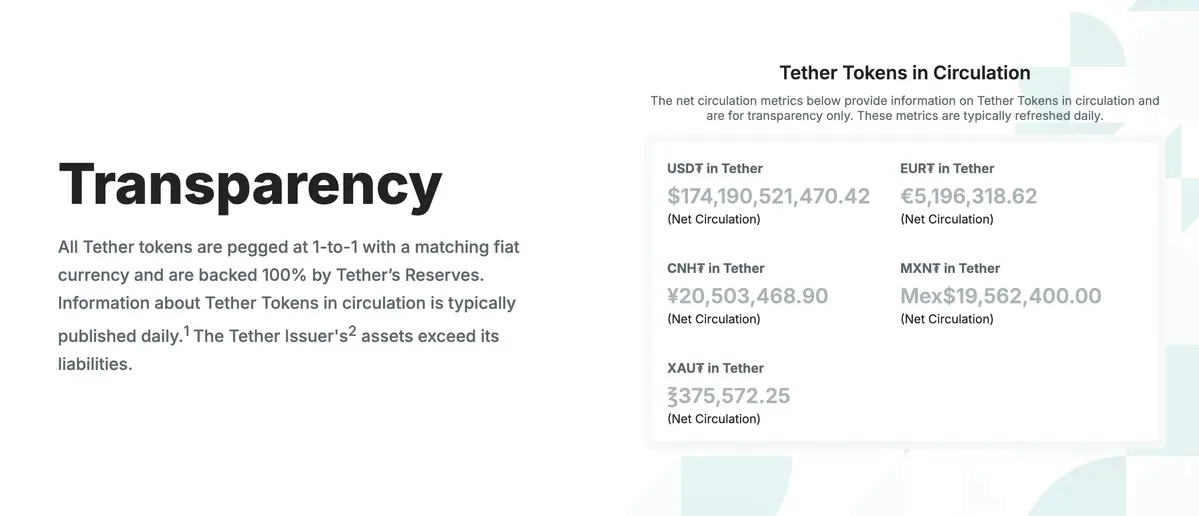

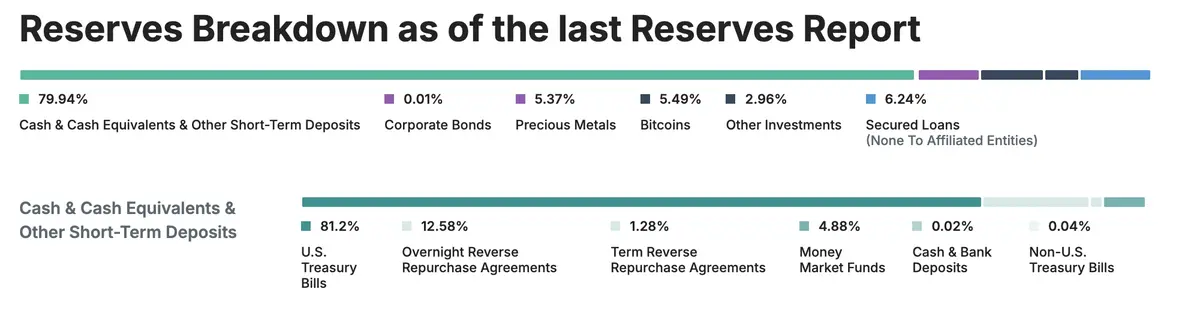

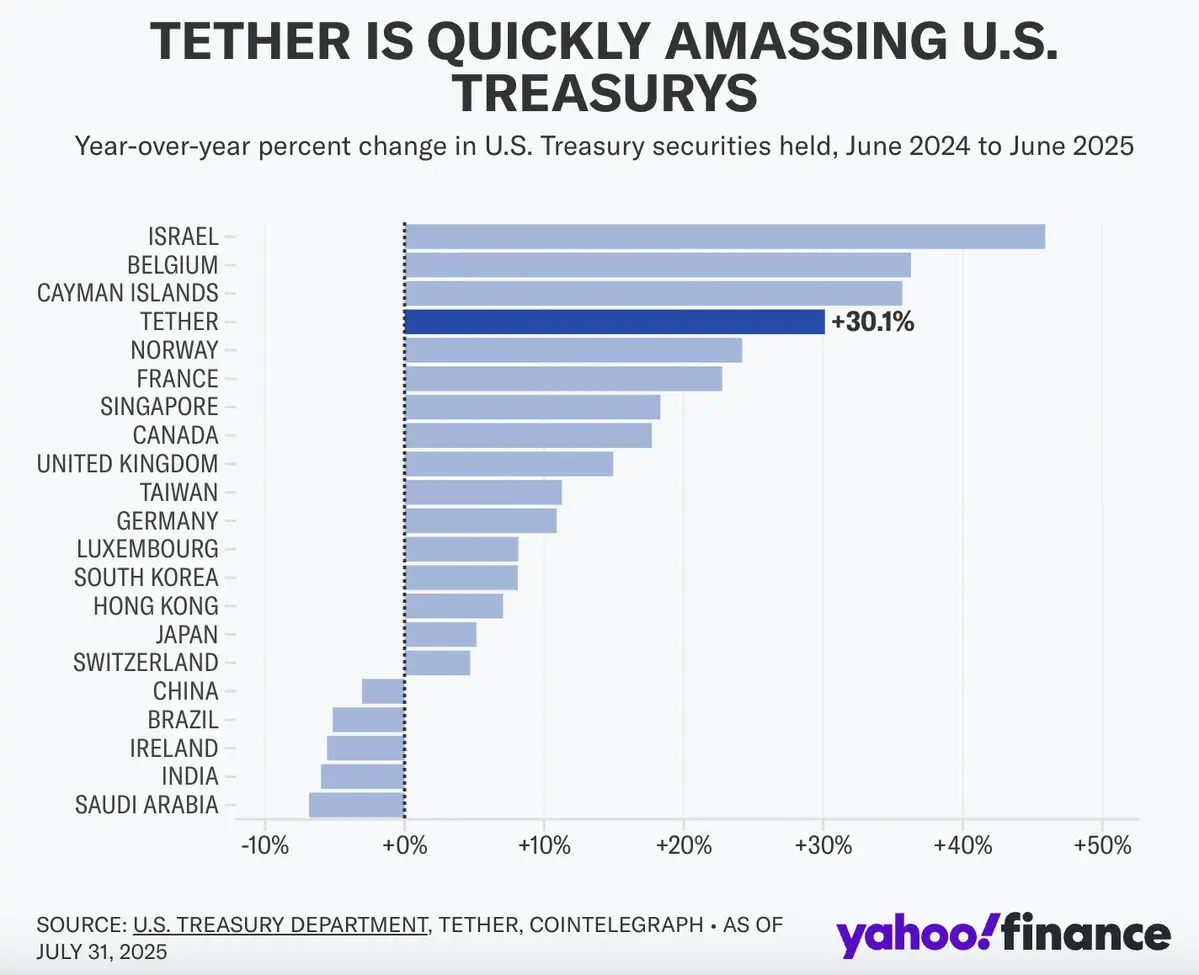

Hiện nay, Tether đang chiếm 65% thị phần stablecoin với tổng giá trị khoảng 174 tỷ USD đang lưu hành trên không gian blockchain. Phần lớn tài sản bảo chứng của Tether là trái phiếu chính phủ Mỹ ngắn hạn.

Đến năm 2024, Tether đã nắm giữ 113 tỷ USD trái phiếu Kho bạc Mỹ, trở thành nhà đầu tư lớn thứ 7 thế giới, chỉ xếp sau Anh và Singapore, ngang tầm với Hàn Quốc, Đức và Ả Rập Xê Út.

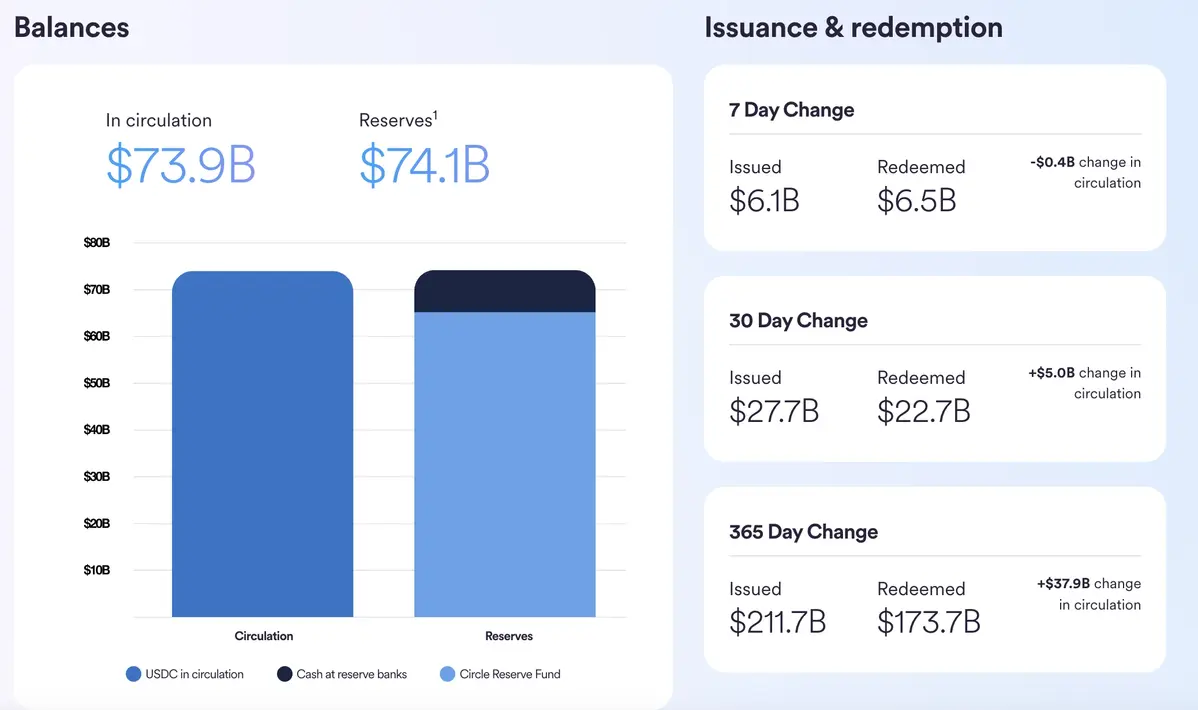

Trong khi đó, Circle (USDC) chiếm khoảng 25% thị phần và đang lưu hành trên chuỗi với tổng giá trị hơn 73,9 tỷ USD, và họ đang dự trữ tương ứng 74,1 tỷ USD – trong đó chủ yếu cũng là trái phiếu Mỹ.

Riêng trong 12 tháng qua, Circle đã phát hành số lượng USDC trị giá hơn 211,7 tỷ USD và đồng thời đổi trả (redeem) khoảng 173,7 tỷ USD, cho thấy thanh khoản stablecoin gắn chặt chẽ với dòng chảy trái phiếu chính phủ Mỹ.

Điểm cốt lõi: Stablecoin không phải “tiền từ hư không”. Mỗi token phát hành ra đều gắn với tài sản thực – chủ yếu là trái phiếu Mỹ. Có thể coi stablecoin chính là “đô la blockchain” – một phiên bản kỹ thuật số của USD, có thể lưu thông nhanh, rẻ và xuyên biên giới mà không cần hệ thống ngân hàng truyền thống.

Đọc thêm: Dự trữ Bitcoin quốc gia: Tin tức xấu cho cả Bitcoin và đô la Mỹ, theo lời giám đốc sàn OKX

Chiến lược “xuất khẩu nợ” kiểu mới

Tính đến nay, nợ công Mỹ đã vượt 37 nghìn tỷ USD. Để duy trì hoạt động, Bộ Tài chính Mỹ ngày càng phải phát hành thêm trái phiếu Kho bạc (U.S. Treasuries), đặc biệt là ngắn hạn (T-bills) với quy mô khoảng 6 nghìn tỷ USD.

Từ lâu, Mỹ đã hưởng lợi từ “đặc quyền đồng đô”: Có thể in thêm USD để tài trợ chi tiêu mà không lo sợ mất giá, vì nhu cầu nắm giữ USD toàn cầu luôn cao.

Stablecoin, với cơ chế phát hành gắn liền cùng trái phiếu chính phủ Mỹ, đang nhân đôi cơ chế này.

Cơ chế đơn giản như sau:

-

Nhà đầu tư nạp USD vào Tether hoặc Circle.

-

Các tổ chức này dùng số tiền đó mua trái phiếu chính phủ Mỹ.

-

Đổi lại, họ phát hành stablecoin để lưu thông trong thị trường crypto.

Kết quả: Mỹ có thêm người mua nợ để tài trợ thâm hụt ngân sách, củng cố niềm tin người dùng, còn thị trường crypto có thêm thanh khoản, thúc đẩy giao dịch toàn cầu.

Có thể hình dung: Mỗi đồng USDT hay USDC phát hành ra chính là một “bản sao” của nợ Mỹ, được đóng gói thành stablecoin và lưu thông toàn cầu.

Một vòng tuần hoàn hoàn hảo: Mỹ phát hành nợ → stablecoin hấp thụ → token mới ra đời → dòng tiền quay lại hệ thống tài chính Mỹ.

Điều này biến stablecoin thành “cỗ máy hút vốn quốc tế”. Khi Trung Quốc và Nhật Bản – hai chủ nợ truyền thống – giảm mua trái phiếu Mỹ, thì Tether, Circle và các tổ chức stablecoin lại lấp đầy khoảng trống đó.

Theo phân tích của Ark Invest, trong thập kỷ tới, Tether, Circle và ngành stablecoin có thể thay thế Trung Quốc và Nhật Bản để trở thành người mua trái phiếu Mỹ lớn nhất vào năm 2030.

Trung Quốc, Nga và nghịch lý stablecoin

Trong thập kỷ qua, Nga và Trung Quốc liên tục thúc đẩy chính sách phi đô la hóa:

-

Nga chuyển sang dùng nhân dân tệ, vàng, thanh toán song phương sau các lệnh trừng phạt.

-

Trung Quốc phát triển hệ thống thanh toán CIPS thay thế SWIFT, và thử nghiệm đồng nhân dân tệ số (e-CNY).

Thế nhưng, nghịch lý xảy ra: Hơn 90% giao dịch crypto toàn cầu dùng stablecoin gắn với USD. Nghĩa là dù ở Moscow, Bắc Kinh hay Tehran, khi bước vào thị trường số, dòng tiền vẫn phải “chạy qua USD trên blockchain”.

Stablecoin, thay vì làm suy yếu đồng đô la, lại vô tình tăng cường sức mạnh USD trong không gian tài chính mới.

Mỹ hưởng lợi thế chính trị lẫn kinh tế

Từ góc nhìn địa chính trị, stablecoin mang lại cho Mỹ ít nhất ba lợi ích rõ ràng:

-

Duy trì sức mạnh của USD trong bối cảnh các đối thủ tìm cách phi đô-la hóa.

-

Hút dòng vốn toàn cầu để tài trợ cho nợ công, vốn đã vượt 37.000 tỷ USD.

-

Củng cố vai trò trung tâm của Mỹ trong không gian tài chính số, một lĩnh vực mà nhiều quốc gia đang muốn tranh giành vị thế.

Không chỉ ngầm hưởng lợi, chính quyền Trump (2025) còn công khai coi stablecoin là chiến lược quốc gia. Đạo luật GENIUS, được ký tháng 7/2025, đã thiết lập khung pháp lý cho stablecoin, xem chúng là công cụ mở rộng quyền lực của đồng USD trong kỷ nguyên blockchain.

Rủi ro và hệ quả toàn cầu

Tuy nhiên, sự phụ thuộc ngày càng lớn vào stablecoin cũng mang theo không ít rủi ro.

-

Nguy cơ domino tài chính: Nếu một stablecoin lớn như Tether mất khả năng thanh toán, hậu quả không chỉ gói gọn trong crypto, mà có thể lan sang cả thị trường trái phiếu Mỹ.

-

Lệ thuộc vào niềm tin: Stablecoin chỉ tồn tại chừng nào người dùng tin rằng chúng thật sự được bảo chứng. Bất kỳ lỗ hổng minh bạch nào cũng có thể gây khủng hoảng niềm tin.

-

Mất chủ quyền tiền tệ: Đối với các nền kinh tế nhỏ hơn, stablecoin giống như “USD song song”. Người dân có thể chuộng stablecoin hơn nội tệ, khiến chính sách tiền tệ quốc gia thêm mong manh.

Ở chiều ngược lại, Trung Quốc chắc chắn sẽ không đứng yên. Bắc Kinh đã đẩy mạnh thử nghiệm e-CNY, với kỳ vọng biến nhân dân tệ số thành đối trọng với stablecoin USD. Nếu thành công, đây có thể là cuộc đua địa chính trị mới trong lĩnh vực tiền tệ số.

Stablecoin và tương lai địa chính trị tài chính

Stablecoin đang định hình lại cách chúng ta hiểu về tiền và quyền lực tài chính. Với quy mô dự kiến 1.200 tỷ USD vào năm 2028 và có thể tới 4.000 tỷ USD năm 2035, stablecoin không còn là “tiện ích crypto”, mà đã trở thành một phần cấu trúc tiền tệ toàn cầu.

Mỹ vừa được bổ sung khách hàng mới mua nợ công, vừa củng cố vị thế của USD trong tài chính số. Nhưng song song đó, một khi xảy ra biến cố, hậu quả sẽ không chỉ dừng ở thị trường crypto, mà có thể rung chuyển cả nền tảng nợ công Mỹ.

Đọc thêm: WLFI của Gia đình Trump: Đốt 7,8 triệu WLFI sau khi chi 1 triệu USD mua lại